M&A(会社売却や事業売却)における検討のポイントには、いったいどういったものがあるでしょうか?

これまでのコラムでは、「後継者問題」や「休廃業問題」など中小企業の経営者が抱える課題について触れたうえで、会社売却や事業売却における「シナジー効果」について売手/買手各々の目線で触れてきました。

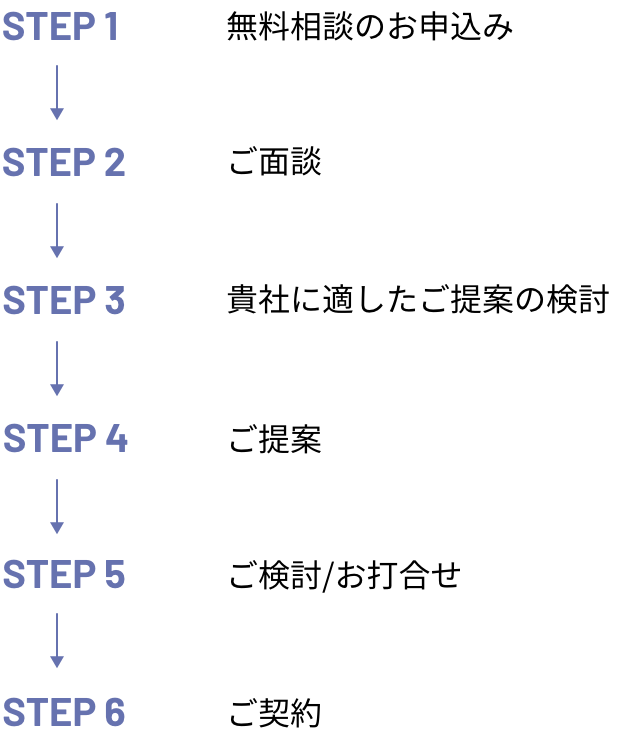

本コラムでは、会社売却のメリット/デメリットや売手の検討ポイント等についてLBPF玉積が解説させて頂きます。

1.会社売却の目的

近年では、中小企業においてもM&Aを活用した会社売却は身近な存在となっています。

その背景として、①事業承継、②会社の更なる成長 が大きな目的とされています。

①事業承継の観点

過去コラムで触れてきたように、2021年時点で中小企業の後継者不在率は60%超とされています。

また、後継者難を背景とした倒産や廃業は同年時点で466件発生しており、近年増加傾向となっています。

この後継者不足の要因としては、「少子高齢化による担い手不足」や「経営の先行き不透明感により後継者(もしくは現経営者)が承継に消極的」、「時間を要する(=準備が整っていない)」といったことが挙げられます。

こうした事業承継における課題解決の観点から、親族以外の第三者に経営を任せる手法のひとつとしてM&Aが活用されています。

②会社の更なる成長の観点

現在、新型コロナウイルスやIT/DXへの対応など、経営を取り巻く環境は大きく変化しており、従来以上に企業として対応すべき事項が広範且つスピード感を求められるようになってきています。

とりわけ、中小企業の多くはヒト・モノ・カネといったリソースが不足しがちであるケースも多く、魅力ある事業を行っている場合においても、更なる成長の為に必要なリソースの投下を自社単独で行うには、一定の限界があるということも課題となっています。

こうした会社の更なる成長を目的とし、必要なリソースを確保するという点で、M&Aを活用した会社の売却を選択するケースも増えています。

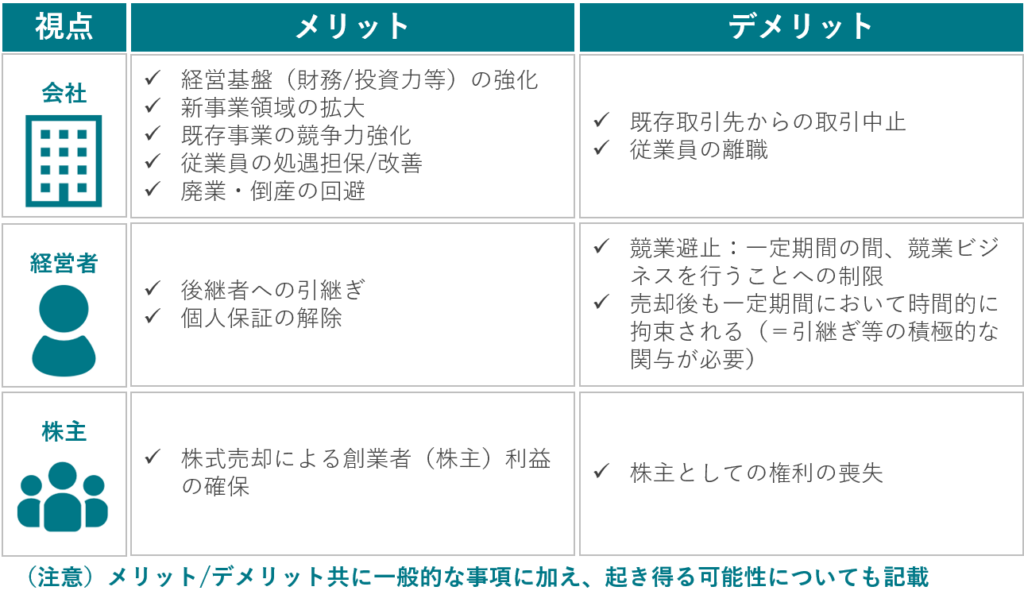

2.会社売却のメリット/デメリット

では、具体的に会社を売却した場合のメリット/デメリットにはどういったものが考えられるでしょうか?

中小企業経営者の多くは「オーナー兼経営者」であることが多いとされています。

しかしながら、会社の売却を検討するにあたっては、「会社(従業員含む)」「経営者」「オーナー」という各々の視点でメリット/デメリットを深く検討することが重要となってきます。

特に「オーナー兼経営者」の場合、創業者もしくは創業家一族としてこれまで会社を発展させて来た想いや従業員/取引先に対する責任感というものは非常に強く、簡単に会社を売却するという意向になりづらいことは十分に考えられます。

一方で、既述の通り外部環境が大きく変わってきている状況を踏まえると、自社単独での成長にどこかで限界を感じている経営者も多くいらっしゃいます。

会社を売却するという行為は当然にして相手ありきであり、「会社(従業員含む)」「経営者」「株主」という3つの視点全てにおいて100%納得できる結果を求めることは非常にハードルが高いことも事実です。

その際、各々の視点において「何を優先すべきか」という点で考えられるメリットについて優先順位付けをしていく必要があります。

(参考コラム:M&Aによる会社売却をご検討される際の留意事項~事前準備編)

3.会社を相場より高く売却するコツ

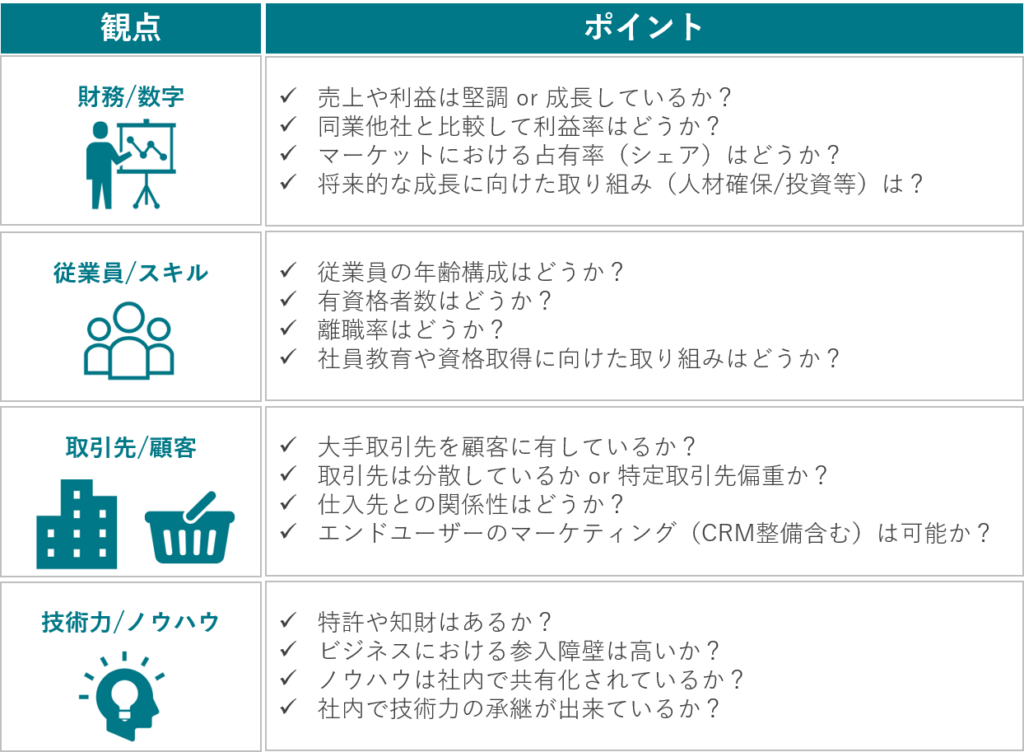

①買手の検討ポイント

M&Aにおける株式評価においては、主に以下の3つがあり、買手候補先によって株価の考え方はまちまちです。

「①類似会社比準法(マルチプル法)」

「②純資産+のれん」

「③DCF法(ディスカウントキャッシュフロー法)」

(参考コラム:M&Aによる会社売却をご検討される際の留意事項~事前準備編)

また、業種によっては資産性評価の内容について特定のポイントを重要視するケースもありますが、一般的に買手候補先は下図のようなポイントを踏まえて検討することが多いとされています。

(参考コラム:物流業のM&A動向(第4回)

加えて、M&A後に想定される「シナジー効果」を踏まえ、将来的な成長余地を見越した収益力を基に株式価値(会社の売却金額)が決定されていくこととなります。

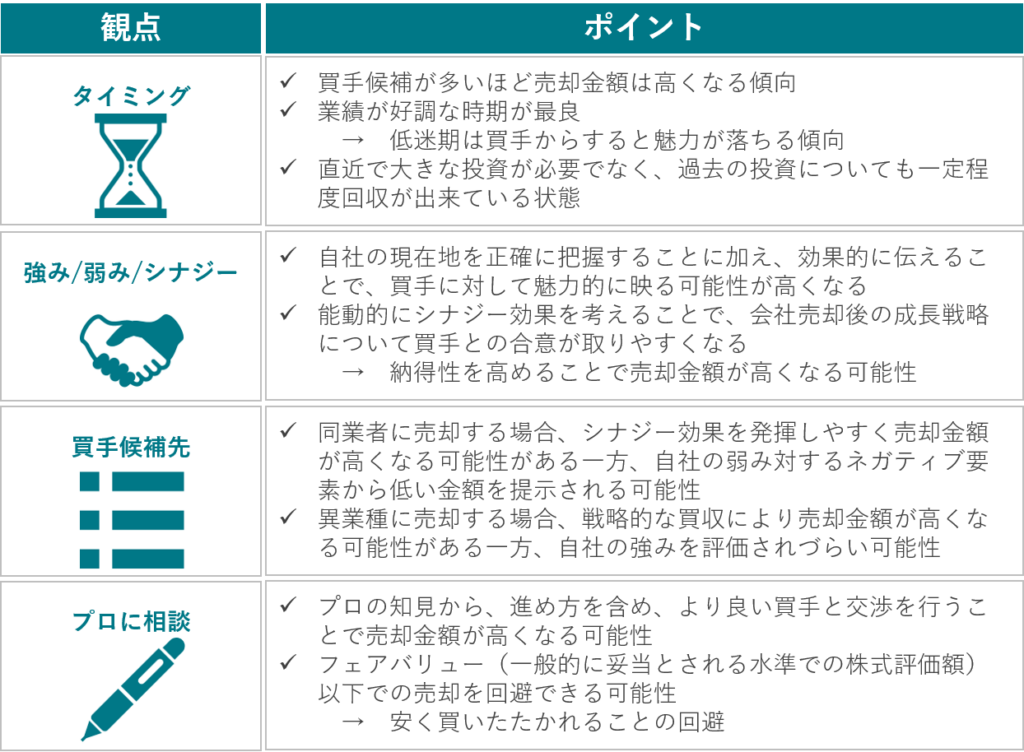

②売手が検討すべきこと

既述の通り、M&Aによる会社売却は相手があって初めて成立するものです。

つまり、買手が検討するポイントを理解したうえで、いかに「自社の魅力を知ってもらい」、「よりよい条件(「会社(従業員含む)」「経営者」「株主」として)」を提示して貰えるかが重要となってきます。

下図では売手として検討すべきポイントの一例を記載していますが、重要なことは「より良いタイミング」で「能動的に会社売却後の将来性を検討・提示」し、「多くの買手から条件を得る」というプロセスを、「専門家のアドバイスや知見」を踏まえて検討していくこととなります。

4.最後に

M&Aを活用した会社売却は決して後ろ向きな目的ばかりではありません。

中小企業を取り巻く環境が大きく変化している中、会社の存続や更なる成長機会の確保のため、前向きな経営戦略として検討しておくべき企業活動のひとつとされています。

本コラムではM&Aにおけるメリット/デメリット、および検討のポイントについて一例を提示してきましたが、その他にも非常に多くの事項について整理をしていく必要があります。

様々な課題解決のためにM&Aを検討されている経営者の方は、一度M&Aの専門家に相談をされてみてはいかがでしょうか?

大手都市銀行にて約11年間に亘り、担当先企業の資金調達/事業成長支援(約5年)及び、

自行の財務企画/予算・投資管理/コスト削減(約5年)、人事研修企画(約1年)に従事。

その後事業会社にて、グループ会社全体のバイサイドM&A戦略/実務に従事。

また、運輸交通/不動産/専門商社を始めとした多様な事業分野において事業・部門戦略/再生・成長計画の策定に関与。

LBPF入社後は、下記事業領域を中心としたM&Aに加え、主に東海、関西及び中四国エリアのカバレッジを担当している。

<主な事業領域>

・物流業界(貨物、旅客、MaaS関連(インフラ/IT等))

・設備工事業界(電気工事、電気通信工事、管工事)

関連記事

-

M&Aによる会社売却をご検討される際の留意事項~事...

2021年9月10日

M&A事業承継は経営者にとっての一大イベントであり、失敗が許されないものです。 本コラムでは、...

詳しくみる